培育钻石板块逆市连涨 公募基金提前布局

原标题:培育钻石板块逆市连涨 五日涨超22% 这一小众板块获机构关注!

连续多日上涨,培育钻石板块引发市场关注。

截至12月4日,培育钻石板块已连续五个交易日上涨,累计上涨幅度超过22%。业内人士认为,培育钻石凭借其低成本、环保等优势,正逐渐成为奢侈品珠宝市场中的重要力量,也令天然钻石市场感到压力。

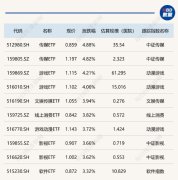

公募基金对培育钻石相关个股的提前布局也引发了市场关注。三季报中,基金对相关公司的持股情况获得披露,显示出机构投资者对这一小众行业的关注和认可。

培育钻石板块逆市连涨

券商中国记者注意到,培育钻石板块已经连续一周实现上涨。根据12月4日的收盘数据,Wind培育钻石指数在12月4日当天上涨了1.67%。其中,四方达和黄河旋风表现尤为突出,分别上涨了15.42%和10.07%。值得注意的是,培育钻石板块连续5个交易日累计上涨超过22%,成为当天各大板块中的领涨板块。

消息面上,英美资源集团(Anglo American)近日表示,正在考虑进一步削减钻石产量,原因是市场需求疲软以及供应过剩的双重压力。该公司计划剥离或出售其旗下的戴比尔斯(De Beers)钻石业务。受消费市场低迷和培育钻石竞争加剧影响,戴比尔斯的销售和价格出现下滑,导致其面临困境。

戴比尔斯作为全球领先的钻石开采公司之一,主要从事钻石的勘探、开采、加工、销售和品牌营销等业务,品牌目前正面临来自培育钻石和合成钻石的日益激烈竞争。尽管天然钻石依然具有品牌优势和稀缺性,但由于市场消费疲软,特别是在疫情后的经济不确定性和消费信心不足,钻石价格出现了下滑压力。培育钻石作为一种相对低成本、环保的替代品,在市场上逐步占据了一定份额,进一步压缩了天然钻石的市场空间。

英美资源集团在声明中提到,钻石市场需求疲弱,中游市场的库存水平依然较高,持续拖累行业回暖。因此他们将继续与合作伙伴一道,评估减产的可能性,以应对当前的市场挑战。

值得注意的是,近年来,随着全球矿业环境和钻石市场的变化,英美资源集团对其投资组合进行了调整。在此过程中,英美资源集团开始逐步减少对戴比尔斯的直接控制和依赖。例如,英美资源集团曾宣布计划出售或剥离戴比尔斯的一部分业务,尤其是在钻石价格波动和市场需求变化的背景下。

公募基金提前布局

券商中国记者注意到,培育钻石这一小众市场的相关概念股已经提前获得了机构投资者的关注。

根据三季报数据,国机精工获华夏数字经济龙头持有133.77万股。公开资料显示,国机精工是国机集团精密工业板块的拓展平台。中原证券研究所分析称,国机精工是我国老牌特种轴承研制单位,特种轴承具有较高的市场份额和行业地位,且需求增长具备持续性。公司切入了机床精密主轴和风电轴承领域,预计将受益于机床、风电行业的发展及国产化需求。此外,国机精工在超硬材料领域布局完整,从设备、材料到超硬材料工具形成了完整的产业链,在河南省积极打造超硬材料产业这一优势背景下,公司有望在中长期内获得更多发展机遇。

惠丰钻石的三季报显示,大成北交所两年定开持有该公司31.31万股。惠丰钻石是一家专业从事人造单晶金刚石粉体的研发、生产和销售的高新技术企业,是中国最大的金刚石微粉专业制造商,主要产品有金刚石微粉和金刚石破碎整形料两大系列。

中金公司研究所认为,惠丰钻石与中南钻石签署战略合作协议与产品买卖框架协议,计划每年向中南钻石采购产品金额暂估2亿元。伴随与上游大供应商绑定,公司有望进一步实现原材料优化与降本。此外,公司与产界、学界单位在培育钻石3C应用、6G产品金刚石导热材料、金刚石微粉制备机理等方面不断加深合作,关注后续公司工艺技术提升以及新领域开拓进展。

中兵红箭的机构投资者包括南方基金、富国基金、中邮创业基金、诺德基金等,其中中邮军民融合持有120万股。中兵红箭是以生产军用、民用产品为主的大型军民融合型企业。公司目前拥有特种装备、超硬材料、专用车及汽车零部件三大业务板块,超硬材料业务主要包括人造金刚石、培育钻石、立方氮化硼等产品。

中航证券研究所分析认为,作为国内领先的工业金刚石、培育钻石生产商,中兵红箭受益于大克拉培育钻石技术的成熟。随着行业内国际奢侈品珠宝厂商加大培育钻石布局,主动引导消费习惯,未来,培育钻石渗透率有望持续提升,扩大市场空间规模,推动公司业绩增长。

渗透率有望进一步提高

在业内人士看来,随着“悦己”消费观念的进一步普及,培育钻的市场份额有望进一步提升。

10月29日,小米召开发布会推出一系列产品,其中推出了中框镶嵌环保培育钻石的小米15钻石限定版手机。在此之前,隶属LVMH集团的泰格豪雅(TAG HEUER)在“钟表与奇迹”W&W展会上也曾宣布全新卡莱拉系列腕表采用了培育钻石。

中原证券研究所认为,培育钻石跨界手机、手表表明培育钻石在不断向饰品化转型,未来可能进入包括汽车行业在内的更多的民用品领域。随着新的应用场景和赛道的不断开拓,培育钻石的市场需求将得到进一步拉动。

万联证券研究所认为,从中长期来看,随着宏观经济的逐步修复、“悦己”消费观念的进一步普及等,钻石下游消费需求有望逐渐修复。而培育钻石由于其成分和结构与天然钻石相同,且在价格上相较天然钻石有较大的优势,叠加近年来媒体与品牌商对下游消费者的教育,未来培育钻石渗透率有望进一步提高。

也有业内人士向券商中国记者表示,随着消费市场逐步复苏,尤其是在中国和印度等主要市场的需求增加,培育钻石的需求预期出现改善。培育钻石具有价格优势,且环保、可持续的特性日益受到消费者的青睐。此外,国际钻石价格的波动也对A股培育钻石板块产生了影响。尤其是在天然钻石价格波动较大、供应不稳定的情况下,培育钻石作为替代品,正越来越受到市场关注。