华安基金:非农支撑美联储降息预期,中国央行重启增持黄金储备

黄金行情回顾及主要观点:

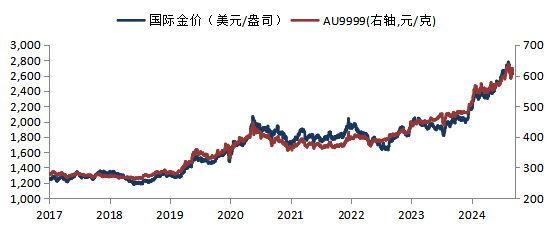

上周金价窄幅震荡,海外黄金价格小幅回落。伦敦现货黄金收于2633美元/盎司(周环比-0.7%),国内AU9999黄金收于614元/克(周环比-0.1%)。十年期美债利率下行3个基点至4.15%。

非农就业数据支撑美联储降息预期。11月美国新增非农就业+22.7万,预期+22万;11月美国失业率由4.15%升至4.25%。数据公布后,市场选择交易劳务市场的“滞”,预期失业率将继续上行,12月降息预期由73%升至89%,10年美债利率由4.185%跌至4.148%。

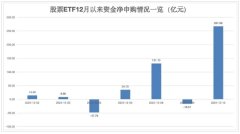

中国央行时隔六个月再度增持黄金16万盎司,总规模达到7296万盎司。国际局势急速变化情况下,中国央行重启增持黄金储备,凸显了对黄金对分散外储战略资产作用。央行购金力度创历史新高。世界黄金协会(WGC)的最新数据显示,各国央行10月份的黄金净购买量为60吨,为2024年的最高纪录。黄金作为供需紧平衡品种,央行购金需求不减,支撑黄金长期价值。

地缘政治反复支持金价表现。周四中东停火消息令市场风险偏好情绪有所升温,并打击避险资产黄金。周日,叙利亚反对派武装夺取首都大马士革的控制权,韩国戒严风波持续发酵。地缘政治反复,金价短期多头机会有所增加。

中长期看,我们认为四大逻辑支持黄金表现。一是关税会导致经济增速放缓而通胀压力加大,美联储降息周期仍在进行中,黄金抗通胀。二是关税政策加剧逆全球化,削弱美元储备占比,促使全球央行购金。三是债务压力扩大,影响美元信用,也倒逼美联储降息。四是去中心化货币地位抬升。我们基于上述的四点逻辑,建议投资人珍惜关注黄金ETF(518880)回调后的配置机会,重振旗鼓再出发。

未来一周黄金ETF(518880)重点关注的信号:(1)美国11月CPI、PPI通胀;(2)欧央行12月货币政策会议。

人民币计价黄金与国际金价走势比较:

数据来源:Wind,Bloomberg,华安基金,2024/12/9

风险提示:敬请投资人关注投资黄金主题基金的特有风险,如黄金市场波动的风险、基金投资组合回报与国内黄金现货价格回报偏离的风险、上海黄金交易所黄金现货市场投资风险等主要风险。基金管理公司不保证本基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来收益。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎,风险自担。投资人在投资基金前应认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。1