红利资产为何能够长期“红”

一篇阅读量10万+的话题推文,大概率能走红两三天;一部热播的电视剧,出圈热度可能就两个月……然而,在资本市场却有一类长期“红”的股票——红利类股票,带给投资者稳健的回报,很暖心。

近年来红利类股票成为股票市场为数不多的亮点,且持续了相当长时间。“红利”——这个证券市场回报最核心的来源,日益深入人心,让投资者认识到其真正的意义。

在经济高速增长的时期,投资者的关注点可能在互联网、消费、科技、医药等成长板块,但其实红利类资产一直都在静水流深地给与投资者丰厚的回报。本轮红利行情始于2021年,当核心资产退潮、投资缺乏热点、市场利率下降时,人们意识到红利类资产带来的稳健回报,转而追求这种确定性。

东方红红利量化选股混合型发起式证券投资基金

(A类021650、C类021651)

8月5日——8月23日发行

红利类资产凸显高性价比

红利类资产的“走红”并不是短期的热火,而是回归投资的本质。从公司经营看,现金分红是公司向投资者传递公司经营状况的直接信号之一,能持续高分红的公司通常具有持续的竞争优势。在整体经济增速下降、全市场利率下降、高回报资产荒的大环境下,持续稳定分红且有合适股息率的红利资产会成为投资者,特别是机构投资者的重要配置品种。

红利类资产的收益主要来源于三个方面:第一、持续稳定的分红收益;第二、公司盈利持续增长带来的市值上升;第三、高股息率的公司往往估值较低,有机会获得估值修复带来的股价上涨。

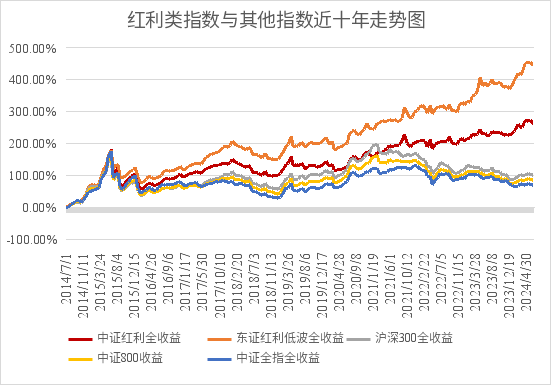

数据统计,近十年(2014.7.1至2024.6.30)东证红利低波全收益指数上涨了449.81%,年化收益率19.15%;中证红利全收益指数涨幅为261.17%,年化收益率14.11%。而同期沪深300全收益指数、中证800全收益指数和中证全指全收益指数涨幅分别为98.2%、81.08%和63.69%。

统计区间2014.7.1至2024.6.30.全收益指数包含了成分股的分红,并对分红自动进行红利再投资。中证红利全收益指数代码H00922.东证红利低波全收益指数代码921446.沪深300全收益指数代码H00300.中证800全收益指数代码H00906.中证全指全收益指数代码H00985.

由上图大家可以发现,红利相关指数长跑“耐力”出色,近三年更是逆势上涨,走出了独立行情。

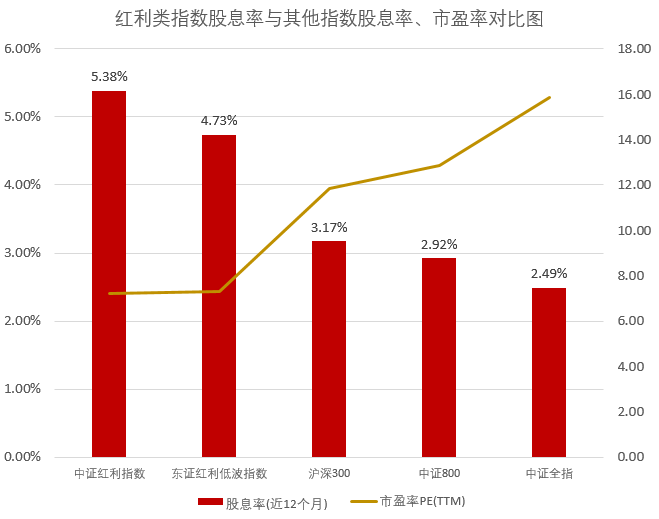

红利类资产的核心吸引力是高股息率,与股票市场其他指数相比,红利类指数(如:中证红利指数、东证红利低波指数)的股息率明显高出一大截。在市场利率下行的当下,高股息率的投资价值愈发凸显。

截至2024.6.30.中证红利指数代码000922.东证红利低波指数代码931446.

股息率较高的股票往往对应着较高的股息支付率或较低的估值。因此,高股息率的股票通常具有较低的估值,提供了较好的安全边际。即便是经过了近三年的上涨,截至6月30日,中证红利指数、东证红利低波指数的市盈率仍然低于沪深300、中证800和中证全指的市盈率,仍然是具有较高安全边际和性价比的投资标的。

政策鼓励分红提振投资信心

从上市公司角度,持续稳定的分红意味着公司经营的稳定性;从投资者角度,持续稳定的分红有助于提高投资者回报,是其长期投资信心的重要来源。近年来,监管层对上市公司分红愈发重视,多项鼓励上市公司分红的政策陆续出台,进一步强化了市场对于上市公司分红提升的预期。

2023年10月证监会发布《上市公司监管指引第3号——上市公司现金分红》,在坚持公司自治的基础上,鼓励公司对分红的稳定性、频次做出提升,以及对不分红、财务投资规模较大但分红比例不高的公司,通过强化披露要求督促分红。

今年4月国务院发布的《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》,提出强化上市公司现金分红监管。对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示。加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。

近年来,红利主题投资体现在以煤炭、石油石化、运营商、银行等优质央国企为核心主线,一方面由于国资委加大对央国企的市值考核,央国企在公司治理、分红等方面发生了积极变化;另一方面,一些传统行业经历了供给侧改革后,盈利能力提升、资产负债表修复,具备高分红的能力。

主动量化如何增强红利投资效果?

如何从红利资产中获得更好的投资效果呢?在创设东方红红利低波动指数基金的基础上,东方红资产管理量化团队进一步开发出聚焦红利类股票的主动量化产品——东方红红利量化选股混合发起基金(A类021650、C类021651),在红利主题的股票范围内,进一步通过主动量化管理的方式,运用多因子、多策略选股模型,旨在更好地对红利投资进行优化,追求超越业绩比较基准的超额收益。(本基金业绩比较基准为:中证红利指数收益率*85%+恒生指数收益率(经汇率估值调整)*5%+中国债券总指数收益率*10%)

根据合同约定,东方红红利量化选股混合发起基金投资于股票资产(含存托凭证)的比例为基金资产的60%—95%,重点投资于分红较为稳定、股息率较高的上市公司,投资于本基金界定的红利主题相关股票的比例不低于非现金基金资产的80%。

基金合同中,对红利主题的股票做了界定:必须是经营状况良好、无重大违法违规事项、红利分配与经营情况不存在重大异常的非ST、*ST股票;且需要满足以下两项中的任一项:过去两年中,至少有一年实施现金分红且现金分红率或股息率处于市场前50%,或者属于中证红利指数成份股和备选成份股。

在红利主题的股票范围内,东方红红利量化选股混合发起基金基于科学的因子筛选和暴露,将不同因子进行组合,将不同策略进行搭配,建立一套更加高效的选股系统,以期能够更好地筛选和构建红利类股票组合,追求持续稳定的超额收益。

在构建不同策略的过程中,比如,可以将红利因子、低波动因子、估值因子组成一个策略,红利因子、低波动因子和其他因子可以组成另一个策略……不同策略进行叠加,优化组合构建,从不同方面来提升性价比。

实力团队倾力打造红利量化选股基金

东方红资产管理自2011年开始布局量化业务以来,已积累十余年丰富资产管理经验。团队持续布局私募对冲产品、公募Smart Beta指数基金系列、公募指数增强基金系列和公募主动量化基金系列。团队人员稳定、持续发展,全方位实践研究、系统开发和投资管理,投资管理经验丰富。

东方红红利量化选股混合发起基金拟任基金经理徐习佳,金融学博士,证券从业24年,拥有13年投资管理经验,现任东方红中证竞争力指数基金、东方红中证东方红红利低波动指数基金、东方红中证优势成长指数发起基金、东方红量化选股混合发起基金和东方红中证500指数增强发起基金的基金经理。

徐习佳自2011年加入东方红资产管理,主要负责量化团队建设。东方红量化团队进军公募业务以来,从定制因子指数起步,通过构建多层次量化产品矩阵,稳步获得机构及个人投资者信任。

近年来团队重点推进覆盖主要风格与全市场周期的Smart Beta定制指数矩阵、指数增强和主动量化多策略业务。在中证指数挂牌的Smart Beta定制指数过往表现突出,经受住不同市场环境的检验。