二季度公募市场规模出炉:总规模突破30万亿 债券基金“挑大梁”

公募市场最新规模出炉。7月20日,中国银河(601881)证券基金研究中心发布的基金资产数据显示,截至今年二季度末,公募市场规模再创历史新高,全部基金资产净值首次突破30万亿元关口,其中固收类基金成为拉动总规模增长的重要动力。

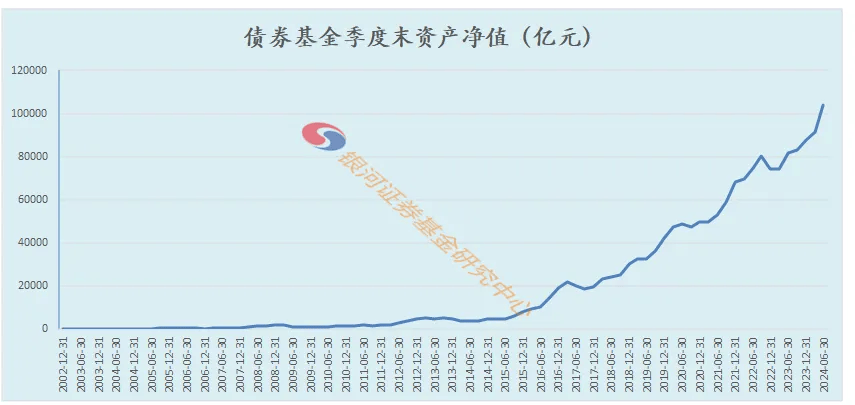

债券基金是规模增长最大的资产,今年二季度末首次突破10万亿元的历史规模;其次为货币基金,同样实现较快增长。权益类基金中,股票基金规模经历今年一季度快速增长,二季度实现微增;混合基金规模持续下滑,创近4年以来新低。

从基金发行市场来看,债券基金无疑是今年二季度的主力产品,这也是其规模取得突破的重要因素。尽管债券基金发行数量占比不足1/3.但是发行规模占比超过八成。数据显示,募集规模超过50亿元的产品中,几乎都是债券基金。

公募规模再创新高,债券基金首破10万亿

据中国银河证券基金研究中心数据统计,截至今年二季度末,全市场共有159家公募管理人,合计管理基金数量11828只,管理资产净值达到307355亿元,若将参公集合产品计入内,总管理资产规模达到310899亿元。由此,公募市场规模再创历史新高,首次突破30万亿元的关口。

今年上半年,公募市场保持较快增长趋势,规模连续两个季度增长超过万亿元。第一季度,公募市场规模环比增加15561亿元,增幅约5.70%;第二季度,公募市场规模环比增加18664亿元,增幅约6.47%。

分类型来看,固收类基金是拉动总规模增长的最大动力。其中,债券基金规模同样创历史新高,今年二季度末增长至104090亿元,环比增加12674亿元,首次突破10万亿元的历史规模。此外,货币基金也取得较快增长,今年二季度末规模达到129564亿元。

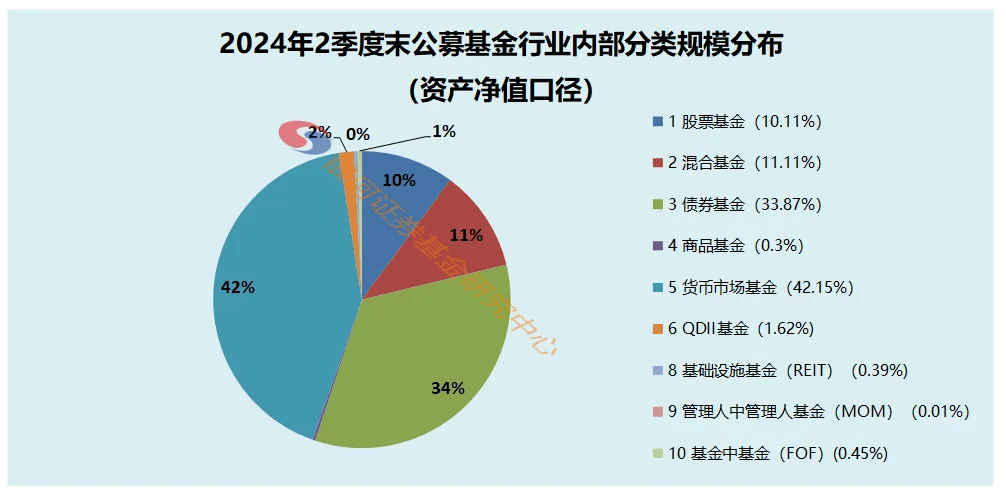

截至今年二季度末,债券基金和货币基金规模占比分别为33.87%和42.15%,合计占比达到76.02%。剔除货币基金与短期理财债券基金后,债券基金规模占比达到58.55%。

权益类基金中的股票基金和混合基金规模增长不一。股票基金在今年第一季度获得较大增长,规模突破3万亿元,第二季度末规模为31077亿元,环比增加85亿元。混合基金规模持续下降,今年二季度末降至34137亿元。

笔者关注到,混合基金规模自2021年末登顶后,已经连续8个季度下滑,现已降至2020年第三季度的水平(39191亿元),相对2021年末高点的降幅达到44.91%。

另外,商品基金、QDII基金也持续增长。今年来,在黄金价格上涨的背景下,部分黄金ETF及其联接基金受到市场追捧,推动商品基金的规模增长到920亿元,环比增加279亿元。QDII基金规模为4977亿元,环比增加228亿元,同样创新高。不过,FOF基金自2022年一季度末以来,规模连续8个季度下滑,今年二季度末降至1379亿元。

公募发行市场分化,债券基金占比八成

经笔者梳理,从基金发行市场的视角来看,以基金成立日计算,今年第二季度共有332只基金发行,总发行规模为4173亿元,环比增长71.87%。今年上半年,公募发行规模取得快速增长,更多得益于第二季度,但是不同类型产品的分化十分显著。

今年第二季度,募集规模最大的类型是债券基金,这也成为债券基金市场规模实现历史性突破的因素之一。债券基金共发行113只,占总数量不足1/3.但发行规模达到3551亿元,占总规模比重85.09%。

事实上,自2022年第二季度以来,债券基金就成为新产品的募集主力,现已连续9个季度发行规模占比超过50%。

再看具体的产品,据同花顺(300033)iFinD数据,今年第二季度,公募发行市场共有34只产品募集规模超过50亿元,其中就有33只产品属于债券基金。另外一只是REITs基金,为工银河北高速REIT。

混合基金发行规模持续低迷。混合基金自2021年募集规模出现“断崖式”下跌,2022年中期发行规模跌破千亿元,近1年发行规模徘徊在200亿元上下。股票基金的情况要好于混合基金,近1年来发行规模大于混合基金,部分原因是今年上半年股票ETF增长较快。

今年第二季度,股票基金和混合基金合计发行规模占比不足20%,或反映出在当前股市震荡剧烈的背景下,投资者对市场信心不足。

公募管理人方面,今年第二季度,有11家基金公司的成立数量超过10只,7家基金公司的发行规模超过100亿元,例如嘉实基金发行规模为112亿元、富国基金发行规模为110亿元、大成基金发行规模为109亿元。

从上半年的情况来看,华夏基金是发行最勤快的基金公司,总共成立37只产品;其次为易方达基金,共成立36只基金;广发基金和汇添富基金均成立22只。值得关注的是,尽管广发基金新品成立数量不少,但是募集规模仅为63亿元,其余3家基金公司募集规模均破百亿。