富达基金:美国债券有望迎来出色表现 关注三个潜在因素

富达基金发文称,在2024年至今,投资者持有美国债券就如一种没有回报的期待。早在去年12月,美联储主席鲍威尔已经多次强烈暗示,期待已久的政策“转向”即将到来,美联储很快便会开始减息。自此,美国的通胀持续高企推迟了减息。与此同时,由于其他地区的经济增长疲软且通胀指标降温,美国以外的已发展市场债券表现优异。息差已经达到极端水平,而且市场一致认为这种状况将会持续下去。在普遍市场陷入困惑之际,有利美国债券的条件已经成熟,有望迎来出色表现。

当然,需要一些催化因素来改变现状。富达基金认为有三个潜在因素。

第一个因素:美国核心通胀持续降温

美国核心消费物价通胀于4月份创三年新低,并录得自去年10月份以来首次环比跌幅。有充分的理由预期核心服务和商品的通胀走势将持续下行。

核心服务通胀的一大成分是业主等价租金(OER),即拥有物业的业主因为居住在有关物业所支付的租金。虽然这不能直接反映业主实际支付的费用,但仍会影响通胀数据,从而影响货币政策。

领先指标显示业主等价租金应会持续下降:图1显示新租户重复租金(NTRR)指数,是根据最近搬家的租户的租约计算,因此倾向导致整体平均租金变化。

此外,核心商品的价格仍然远高于符合实际投入成本通胀的水平。因此,假如需求放缓,应会推动通胀持续下降,从而为美联储带来更多减息空间。

第二个因素:美国消费者面临压力崩溃

富达基金认为,需求放缓实属必然,只是不知何时发生。越来越少美国人能够继续以疫情爆发后的方式消费。众所周知,低收入消费者已经面临压力,但中等收入消费者的实际收入增长仅为2023年水平的25%,而且过剩储蓄已经耗尽,生活成本压力持续存在。

随着消费者感受到成本上涨的压力,从事多份工作以跟上通胀步伐的人数也稳步增加。然而,这种情况不可能无限期持续。

第三个因素:劳动市场逆转(并证明劳动市场不如预期强劲)

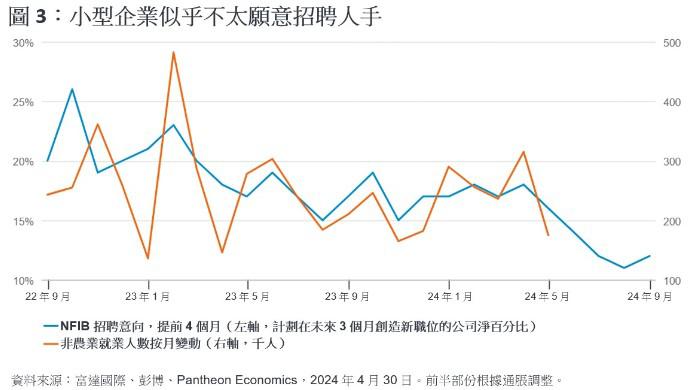

尽管最近的就业数据出人意料上升,但就业增长的领先指标目前显示放缓,其中包括全国独立企业联合会(NFIB)的小型企业招聘意向调查。有关调查结果显示,除了最近小幅上升之外,六个多月以来一直呈现下降趋势,且离职率(选择离职的人)也下降。

非农业就业数据显示最近就业状况强劲,主要是由教育、政府招聘及一些健康护理领域等非周期性行业所推动。大多数其他行业的就业人数只是持平,或甚至裁员。

与全职相比,兼职就业人数呈现急剧上升趋势,速度与2001年及2007年的情况相似,过去这种情况往往导致就业市场更广泛放缓。

利率的限制性太强

富达基金的观点是,中性实质政策利率远低于目前水平。随着通胀下降,令到实质政策利率变得更具限制性,美联储便需要以市场目前所预期更快的步伐减息。通胀降温的速度将决定减息的步伐,除非经济增长及劳动市场前景受到冲击导致加快减息。

减息周期或会进一步推迟,但有更多理由预期目前的普遍市场观点将会逆转。如果这种转变发生,优质美国债券应会有不俗的表现。