FOF基金连续数周保持高胜率 港股行情也来助攻

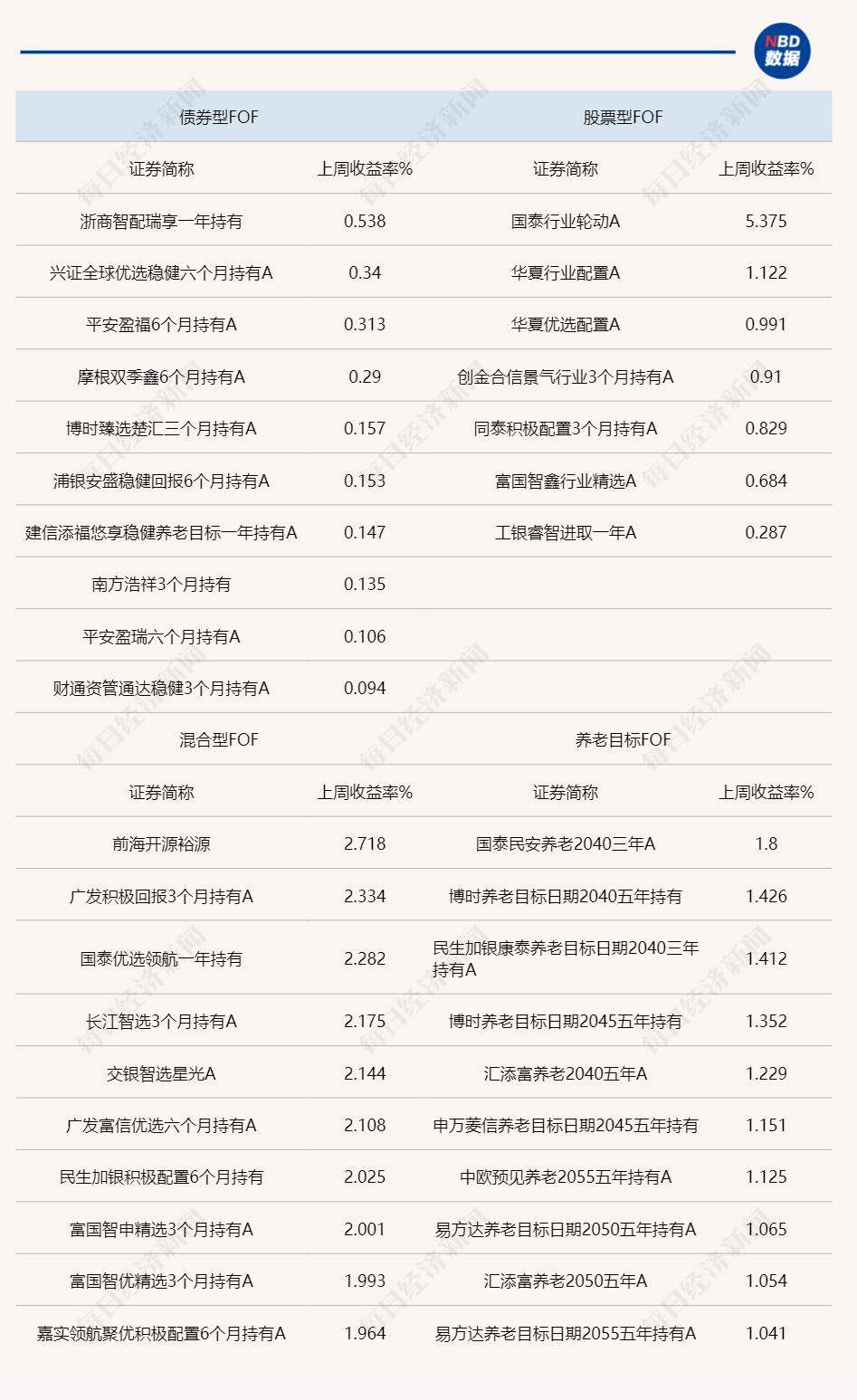

上周,公募FOF行业又有多只产品业绩抢眼,各类型产品中,养老目标FOF、股票型FOF的周收益胜率连续数周较高。

值得关注的是,在港股资产助攻之下,本轮行情已让不少重配港股基金的FOF业绩大幅回升,呈现不错的赚钱效应。

港股行情持续助力FOF投资高胜率

上周(5.6~5.12),虽然沪指周线收涨1.60%,但A股整体赚钱效应一般,日内多次出现大票轮动涨,小票普跌的局面。

然而,公募FOF周内的业绩表现并不算差,投资胜率较高。

在所有121只养老目标FOF当中(统计初始份额),上周统计周内净值收益率发现,仅3只业绩告负。这样的投资胜率已持续数周,一方面得益于风险分散;另一方面,部分重配港股基金的FOF收益颇丰。

以上周业绩最高的养老目标基金为例,国泰民安养老2040三年A录得1.80%的周收益率,从其一季度报告的重仓基金来看,近一周收益率居前的基金是华泰柏瑞南方东英恒生科技ETF、华夏恒生互联网科技业ETF等,涨幅均在5.9%以上。

而在股票型FOF当中,国泰行业轮动A录得5.3746%,为所有FOF收益统计中最高的一只。从其一季度重仓基金来看,华宝中证港股通互联网ETF、华泰柏瑞南方东英恒生科技ETF、华夏恒生科技ETF等近一周收益率居前,都在7%以上。

在过去半个多月,港股市场收复去年9月以来的全部跌幅,恒生指数突破18000点,领涨全球市场。而在过去的一季度内,南向资金累计净买入金额突破2000亿港元。与此同时,2024年一季度公募基金对港股的配置比例亦在明显提升。

今年以来,1月中旬到4月16日,市场担心中国经济下行压力犹存,但在市场恐慌下跌后,来自保险、银行理财的保守增量资金,追求低波动与现金收益,因此配置低估值、高股息,此阶段红筹股相对表现优于港股新经济。

许多投资者不禁好奇,本轮港股反弹是否会成为成新一轮大行情的启动点?有分析指出,港股科技估值底部区间已现。

博时基金分析表示,互联网龙头公司都愈发注重自身利润的改善与回购,在如此背景下,我们已经可以找到港股科技12-15倍PE的估值底部区间。

诸多产品业绩、规模改善仍是当务之急

虽然短期业绩可观,但行业依然面临着不小的考验,诸多产品业绩、规模改善仍是当务之急。在经历短暂爆发期后,公募FOF的发展似乎被按下暂停键,遭遇了规模和业绩的双重挑战。

多位基金评价人士分析,近年来权益资产表现不佳,是公募FOF规模和业绩双重下滑的重要推手。市场的不确定性导致投资者对风险资产整体持仓缩减,进一步影响了FOF的资金规模和表现。

数据显示,在公募FOF品种中,“迷你产品”不在少数。截至一季度末,全市场500余只公募FOF中,约四分之一的规模均不足5000万元。剔除三年后决定清盘与否的发起式产品外,仍有20余只FOF是面临清盘风险的迷你产品。

有业内人士分析,从过往其他发起式产品情况来看,不乏在接近三年期限前,通过公司自购或寻求新的机构资金,实现基金合同生效满三年之日规模在2亿元以上,以此进行“保盘”的先例。

但是,对那些距2亿元规模较远的发起式产品而言,“保盘”的难度较大。叠加新监管要求的因素,未来走向清盘的FOF产品有可能会增多。

此外,FOF还面临着行业内部问题的困扰。双重收费结构成为投资者关注的焦点,从业人员素质良莠不齐也被视为制约行业长期发展的关键因素之一。分析指出,需要从优化投资组合入手,加强对基金的研究和选择,同时降低费用,加大创新产品的设计,才能满足不同投资者的需求,增强市场竞争力。